La Grande Inflation Monétaire laisse penser le contraire Il est désormais irresponsable pour les gestionnaires de fonds avec des horizons d’investissement à moyen et long terme de ne pas avoir d’allocations dans des actifs rares et non dégradables. Au cours de la dernière décennie, les rendements obligataires ont atteint leur plus bas et naviguent parfois en territoire négatif, tandis que le prix de l’immobilier s’est envolé vers des sommets historiques, et que la once d’or dépasse maintenant les 1 600€. De nombreuses classes d’actifs gonflent en équivalent monnaies fiduciaires comme l’euro ou le dollar. L’inflation n’a pas disparu, mais elle a été déplacée sur les marchés financiers. Aujourd’hui, la plupart des classes d’actifs accumulent une prime

Topics:

Thibaud Maréchal considers the following as important:

This could be interesting, too:

Emmanuel (Parlons Bitcoin) writes Un code moral pour l’âge d’or, la règle Bitcoin

Bitcoin Schweiz News writes April-Boom an den Märkten: Warum Aktien und Bitcoin jetzt durchstarten

Bitcoin Schweiz News writes VanEck registriert ersten BNB-ETF in den USA – Nächster Meilenstein für Krypto-ETFs?

Fintechnews Switzerland writes Revolut Hits Milestone of One Million Users in Switzerland

Bitcoin Schweiz News writes US-Rezession als Bitcoin-Turbo? BlackRock überrascht mit kühner Prognose

La Grande Inflation Monétaire laisse penser le contraire

Il est désormais irresponsable pour les gestionnaires de fonds avec des horizons d’investissement à moyen et long terme de ne pas avoir d’allocations dans des actifs rares et non dégradables. Au cours de la dernière décennie, les rendements obligataires ont atteint leur plus bas et naviguent parfois en territoire négatif, tandis que le prix de l’immobilier s’est envolé vers des sommets historiques, et que la once d’or dépasse maintenant les 1 600€. De nombreuses classes d’actifs gonflent en équivalent monnaies fiduciaires comme l’euro ou le dollar. L’inflation n’a pas disparu, mais elle a été déplacée sur les marchés financiers.

Aujourd’hui, la plupart des classes d’actifs accumulent une prime monétaire pour leur rareté relative aux monnaies fiduciaires qui sont émises par les banques centrales. Ces actifs ont divorcé de leurs valorisations sous-jacentes ou de leurs modèles de flux de trésorerie. Une telle manipulation des devises conduit à des distorsions des prix du marché qui perturbent les participants dans leurs allocations de capital, conduisant à des mauvaises allocations à grande échelle qui s’accumulent au fil du temps.

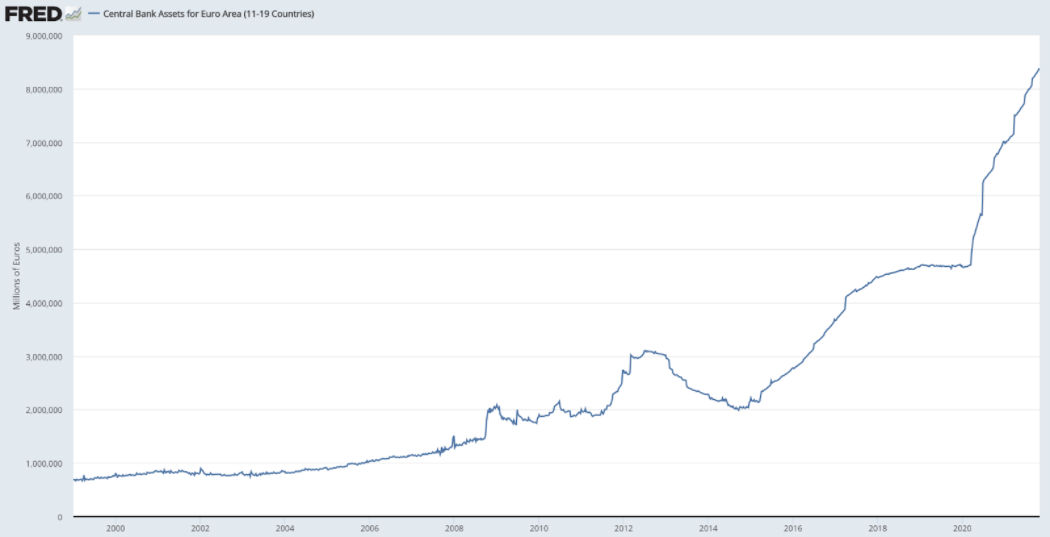

Même les classes d’actifs à risque, tels que les marchés boursiers, ont augmenté depuis que les planches à billets ont explosé en mars 2020, en réponse à la crise liée aux restrictions Covid. Depuis 2020, on compte plus de 4 000 milliards d’euros d’assouplissement quantitatif en Europe uniquement, ce qui équivaut à la quantité de monnaie émise en 20 ans d’existence de l’euro. La quantité d’actifs sur le bilan de la Banque Centrale Européenne a donc doublé en 12 mois.

Tandis que les fondamentaux — tels que les bénéfices des entreprises — sont restés stables, ou se sont effondrés dans certaines industries, les actions en bourse grimpent. L’inégalité des richesses polarise davantage la société : à mesure que les riches propriétaires d’actifs voient leurs portefeuilles apprécier, la classe moyenne et les plus démunis continuent de s’appauvrir, avec une épargne dévaluée par l’inflation monétaire.

Le phénomène observé est connu sous le nom de l’effet Cantillon, où l’inflation monétaire favorise les entités les plus proches de la source de création monétaire, comme les entreprises publiques qui bénéficient de programmes sociaux de relance économique mis en place par divers gouvernements européens, eux-mêmes financés par la BCE. Il en découle une polarisation des idées politiques qui s’accompagnent de troubles sociaux à l’échelle mondiale, conséquences directes de ces distorsions monétaires. En effet, il s’agit de trouver un responsable aux difficultés économiques que vit la majorité des personnes en ces temps. La montée du populisme en atteste. Le vrai coupable n’est autre que la planche à billets utilisée à outrance par les banques centrales.

Les planches à billets des banques centrales sont rendues légitimes par les hommes politiques, tirant parti des récits populistes, comme celui du revenu de base universel, et des mesures de « Quoi qu’il en coûte » pour calmer les tensions sociales au sein de la France.

Au carrefour de l’assouplissement monétaire et de l’austérité budgétaire, les hommes politiques et leurs gouvernements vont privilégier l’avenue électoraliste – une subtile dégradation de la monnaie fiduciaire. La planche à billets est donc fortement utilisée pour financer les dépenses publiques, à hauteur de plus de 50% de l’enveloppe budgétaire en France en 2020.

De manière générale, l’incertitude sur les marchés se matérialise par la volatilité des prix, mais elle est artificiellement étouffée par des taux d’intérêt bas et des injections de nouvelle liquidité. Dans un tel environnement où les signaux des prix du marché sont faussés par la manipulation des devises et des taux directeurs, comment est-ce que les gestionnaires de patrimoine agissent pour préserver le patrimoine de leurs clients sur le long terme ?

Qu’est-ce qu’une stratégie d’allocation de capital responsable pour les 20 à 30 prochaines années ? Et sur 50 ans ?

Comment la géopolitique intervient-elle dans les stratégies de gestion des risques des gestionnaires de patrimoine ?

Les gestionnaires de patrimoine peuvent-ils se permettre de ne pas détenir un actif apolitique et rare comme le bitcoin ?

Une équation complexe

La gestion de patrimoine multigénérationnelle est une équation de risque complexe, mieux pensée avec un horizon temporel sur plusieurs décennies. Dans une optique de diversification, le bitcoin apparaît comme l’un des actifs responsables à détenir pour limiter les risques politiques, inflationnistes, fiscaux et de contrôle des capitaux, auxquels les gestionnaires de patrimoine et leurs clients sont exposés. Dans ce bref essai, nous observerons pourquoi les gestionnaires de patrimoine et les particuliers fortunés ont besoin de bitcoin pour continuer de pérenniser leur patrimoine dans la durée.

Le concept contemporain de Family Office ou gestionnaire de patrimoine s’est imposé au 19e siècle lorsque la famille de JP Morgan fonda la Maison Morgan en 1838. Un demi-siècle plus tard, la famille industrielle et bancaire américaine Rockefeller fonde à son tour son bureau de gestion de fortune.

Avec l’industrialisation et la rupture des accords de Bretton Woods en 1971, la concentration des richesses a explosé ces dernières années, atteignant des niveaux jamais vus depuis les années 1930. Moins d’individus ont finalement amassé de plus gros capitaux, nécessitant des services pour gérer cette nouvelle richesse acquise. En France, on compte plus de 3 300 cabinets de conseil en gestion de patrimoine (CGP) contre 150 Family Offices environ.

Les Multi-Family Offices agissent en tant que cabinets de conseil en gestion de patrimoine privé, afin de soutenir les investisseurs très fortunés de plusieurs familles, avec une gamme complète de services financiers, tels que la modélisation budgétaire, l’assurance, la gestion d’entreprise, le transfert de patrimoine et les optimisations fiscales. Ils mutualisent certains coûts opérationnels et les dépenses liées à la conformité.

Ces gestionnaires de fortune privés sont plus agiles que leurs homologues institutionnels qui doivent respecter des mandats d’investissement plus rigides — comme des indices de référence — les autorisant à employer certaines stratégies d’investissement. Les investisseurs institutionnels tels que les fonds de pension, les fondations, les syndicats, les banques, etc. sont souvent ralentis par de longs processus bureaucratiques pour pouvoir valider une thèse d’investissement. Les exigences de diligence dans les bureaux de gestion de fortune (qu’ils soient unifamiliaux ou multifamiliaux) sont généralement moins restreintes pour l’allocation de leurs capitaux. Cela leur permet de construire des nouvelles stratégies de construction de portefeuille pour répondre à leur mandat : préserver le patrimoine multigénérationnel.

Avant la dernière crise des marchés en mars 2020, les titres à revenu fixe et les actions représentaient la majorité des stratégies d’allocation de portefeuille pour les bureaux de gestion de fortune. Cependant, la majeure partie des rendements familiaux a été enregistrée dans des actifs alternatifs tels que le capital de risque et privé (VC et PE), l’immobilier, les fonds spéculatifs (hedge funds) et les allocations en instruments de dette des marchés émergents. Afin de couvrir le risque de volatilité et de liquidité, les positions physiques de détention d’or et de liquidités ont récemment augmenté face à l’incertitude du marché grandissante.

« [L’or] est certainement au-dessus de la moyenne de 2% détenue par certaines familles. Il s’agit probablement d’une faible détention à deux chiffres. «

Les marchés boursiers sont manipulés par les dévaluations des devises, érodant ainsi la valeur des liquidités au fil du temps. Alors que les marchés boursiers américains, tels que le DOW Jones Industrial Averages, ont connu leur meilleure semaine depuis 1938, avec une hausse de 12,38%, le chômage aux États-Unis a atteint des sommets historiques avec 16 millions de personnes inscrites en 2020. De tels écarts entre les fondamentaux du marché et l’action des prix laissent penser que nous pourrions assister au début de la défaillance de la monnaie aux États-Unis.

En période d’incertitude, les gestionnaires de patrimoine privés augmentent donc leurs liquidités afin de faire face aux obligations imprévues à court terme dans leur portefeuille. La gestion de la trésorerie des entreprises a également été confrontée à des réductions drastiques de l’exposition aux risques, accumulant de plus grandes quantités de liquidités pour faire face aux incertitudes grandissantes : plus de 1 000 milliards de dollars de liquidités ont été accumulées par les sociétés du NASDAQ 100.

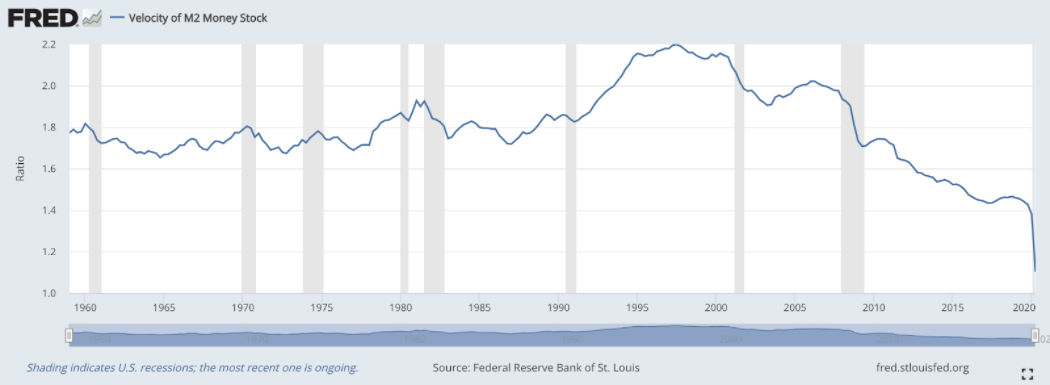

Ce phénomène est mis en évidence par la vélocité de la monnaie M2, qui mesure la rapidité avec laquelle la monnaie change de main dans une économie. Il atteint actuellement un ralentissement historique avec un ratio à 1,12 qui équivaut à la croissance du PIB nominal par rapport à la masse monétaire M2 moyenne dans la même période. En période de forte incertitude, cette mesure diminue car les particuliers et les entreprises conservent leurs liquidités ou se réfugient dans des classes d’actifs déjà surévaluées.

Comme la confiance des consommateurs reste faible, la vélocité de la monnaie peut aussi perdurer dans des fourchettes basses. Mais lorsque la confiance du marché est rétablie, l’inflation est perceptible à la fois dans les prix des actifs — comme c’est le cas aujourd’hui — et aussi dans les prix à la consommation. L’érosion du pouvoir d’achat des liquidités due au récent assouplissement des politiques monétaires de banques centrales telle que la BCE est alors évidente.

Alors que des quantités importantes de liquidités s’accumulent dans les bilans des entreprises, les gestionnaires de fonds ont également révisé leur exposition globale face au risque de portefeuille : suite à la récente panique liée au Covid, les liquidités ont enregistré le plus grand rééquilibrage positif dans les allocations de portefeuille. Avec une combinaison de taux d’intérêt proches de zéro détériorant les rendements des titres à revenu fixe, ainsi qu’une expansion monétaire globalisée en réponse au Covid, les sociétés comme les gestionnaires de fonds ont ralenti leurs investissements et leurs dépenses, afin d’augmenter leurs réserves de liquidités excédentaires.

Avec des programmes d’assouplissement quantitatifs agressifs, les nouvelles injections de liquidités pourraient détériorer leur valeur, ce qui pourrait éviter l’inflation à court terme, mais dévaluer certainement les liquidités à plus long terme. Alors que les banques centrales mondiales poursuivent leur obligation de maintenir la « stabilité des prix » avec un objectif de taux d’inflation des prix à la consommation, cette tendance est vouée à se poursuivre dans les années à venir, d’autant plus que la crainte d’une déflation à court terme persiste.

Où trouver un rendement réel (ajusté à l’inflation) sur le long terme pour les familles qui cherchent à préserver leur patrimoine ? Comment protéger leur héritage pour les générations à venir ?

Bien que l’or ait acquis de bons antécédents en matière de détention de valeur au fil du temps, il est connu pour avoir souffert d’une compression des prix en raison de l’offre artificielle d’ « or-papier » issu de sa financiarisation. Il existe beaucoup plus de créances et de dérivés sur l’or qu’il n’y a d’or détenu dans des coffres, ce qui augmente le risque de contrepartie de détenir une position dans cette classe d’actif.

En plus de ces inquiétudes, l’or présente un risque politique, car il a été saisi ou censuré par des États et des banques centrales à plusieurs reprises dans le passé. Pendant la panique Covid, l’échange de contrats à terme de New-York, contre de l’or physique au comptant de Londres, a fait augmenter son coût. Cela est la conséquence des inefficacités logistiques et d’une méfiance dans le règlement physique de l’or. Détenir de l’or physique dans des coffres-forts auto-contrôlés est néanmoins très coûteux, ce qui entraîne des frais importants de stockage et de couverture d’assurance peu adaptés à la hausse du prix des actifs.

Comparé aux 5 000 ans d’histoire de l’or et à une valeur marchande d’environ 10 000 milliards d’euros, Bitcoin vaut désormais plus de 1 000 milliards d’euros en seulement 12 ans d’existence sur Internet. Beaucoup d’écrits ont été publiés au sujet du Bitcoin, notamment The Bullish Case for Bitcoin (Un scénario optimiste pour bitcoin) et The Bitcoin Standard (L’Étalon Bitcoin), deux pièces phares parmi d’autres, soulignant son émergence en tant que couche monétaire native d’Internet. Pour référence, Satoshi Nakamoto a présenté Bitcoin comme « Un système de monnaie électronique pair-à-pair » dans un livre blanc qu’il a publié le 31 octobre 2008.

Depuis sa création, le bitcoin est en cours de monétisation, et accumule une prime monétaire pour les propriétés de son protocole, considéré comme utile en tant que monnaie. Le bitcoin a d’abord été perçu comme un objet de collection numérique rare, dont les premiers utilisateurs étaient des curieux. Les early adopters étaient souvent attirés par la prouesse technique autour du problème des généraux byzantins ou de l’éthique anarcho-libertaire de la monnaie divorcée de l’État.

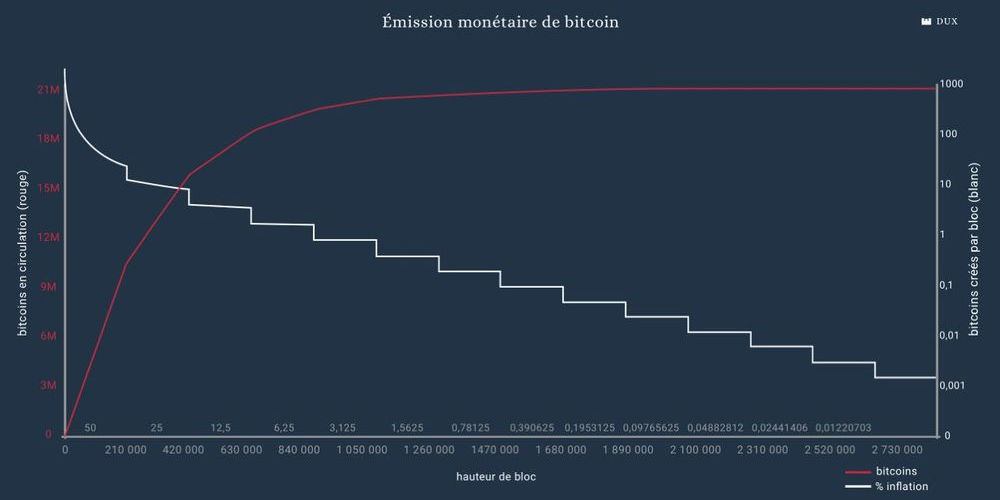

Au fur et à mesure que bitcoin s’est développé, d’autres cercles sociaux en sont venus à apprécier les propriétés qui en faisaient un bien monétaire solide. Notamment son extrême rareté, avec un plafond de 21 millions d’unités interchangeables (BTC), disponibles dans son réseau. De plus, bitcoin est un instrument au porteur, où le porteur est supposé être le propriétaire : détenir du bitcoin signifie en être le propriétaire légitime.

Le bitcoin étant un bien numérique, il est difficile à saisir

Son caractère immatériel le rend pérenne dans le temps, ce qui en fait une bonne réserve de valeur. Il existe de nombreuses autres propriétés qui font du bitcoin un bien monétaire fiable, comme sa divisibilité : 1 BTC équivaut à 100 000 000 de satoshis (sats en diminutif). Il est également transportable, puisque Bitcoin est en fait un réseau informatique qui permet des transferts numériques sur Internet, presque impossibles à censurer. Ces propriétés combinées en font un bon outil pour échanger de la valeur.

Semblable à un domaine numérique, Bitcoin est une grille de 21 millions d’unités qui peuvent chacune être subdivisée en 100 000 000 de niveaux.

Le bitcoin est de l’énergie monétisée, échangée 24h/24 et 7j/7 à travers le monde contre des biens divers et variés. De plus en plus de personnes le considèrent comme moyen d’épargne. Au fil des ans, le bitcoin est devenu une unité de mesure pour la valeur de certains biens et services, faisant de lui une unité de compte pour un ensemble très limité de la population — comme c’est le cas pour les spéculateurs de crypto-monnaies alternatives.

Même si le bitcoin est toujours volatil, le prix libellé en monnaie fiat (fiduciaire) du bitcoin a suivi une tendance haussière au cours de la dernière décennie. En d’autres termes, tous les autres biens (en capital, de consommation et monétaires) se dégonflent par rapport à l’appréciation du cours du bitcoin.

Le bitcoin semble être au début de sa monétisation.

Après avoir été considéré comme un objet de collection à valeur spéculative, le bitcoin tend aujourd’hui à être reconnu comme réserve de valeur par un segment grandissant de la population. Lorsque cette reconnaissance sera avérée, et que son système de paiement instantané et gratuit Lightning généralisé, le bitcoin deviendra un intermédiaire d’échange mondialement utilisé. Ces phases sont des occurrences naturelles de l’émergence d’un nouveau standard monétaire non corrélé aux autres classes d’actifs, pouvant ainsi accroître la diversification d’un portefeuille sur le long terme.

Avec 49 milliards de dollars d’actifs en gestion, la société d’investissement VanEck a produit un dossier d’investissement bitcoin en 2020. Elle y compare et contraste la valeur intrinsèque et monétaire des actifs, et explique en quoi le bitcoin peut être assimilé à l’or numérique en faisant référence à ses fonctions de réserve de patrimoine à long terme.

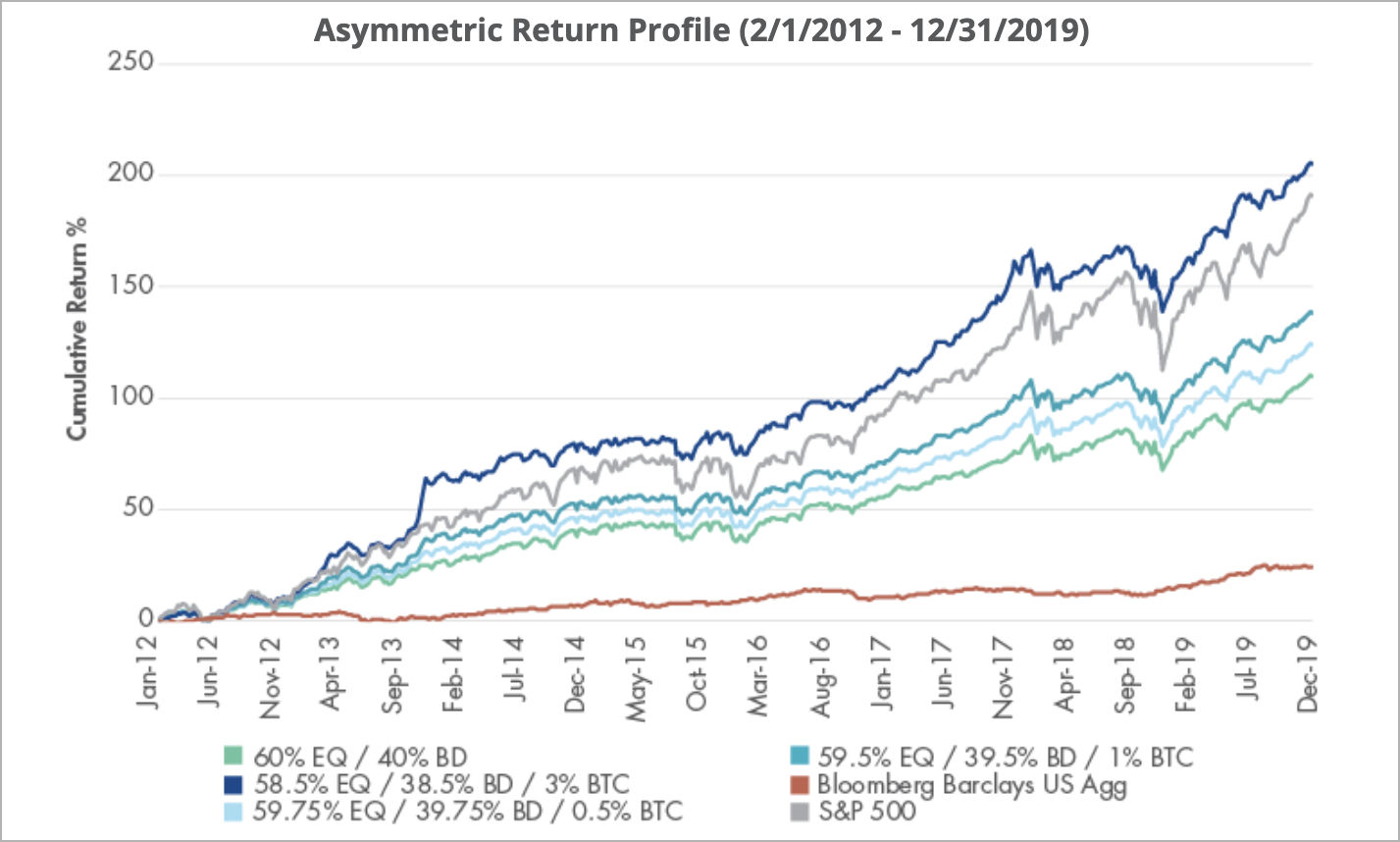

Comme spécifié dans le dossier d’investissement Bitcoin de VanEck, il apparaît que le bitcoin n’est pas seulement décorrélé des classes d’actifs traditionnelles — telles que les actions, l’immobilier et les titres à revenu fixe — mais qu’il améliore également le profil de risque d’un portefeuille diversifié, augmentant son potentiel de hausse à long terme, et revoyant son risque de volatilité à la baisse.

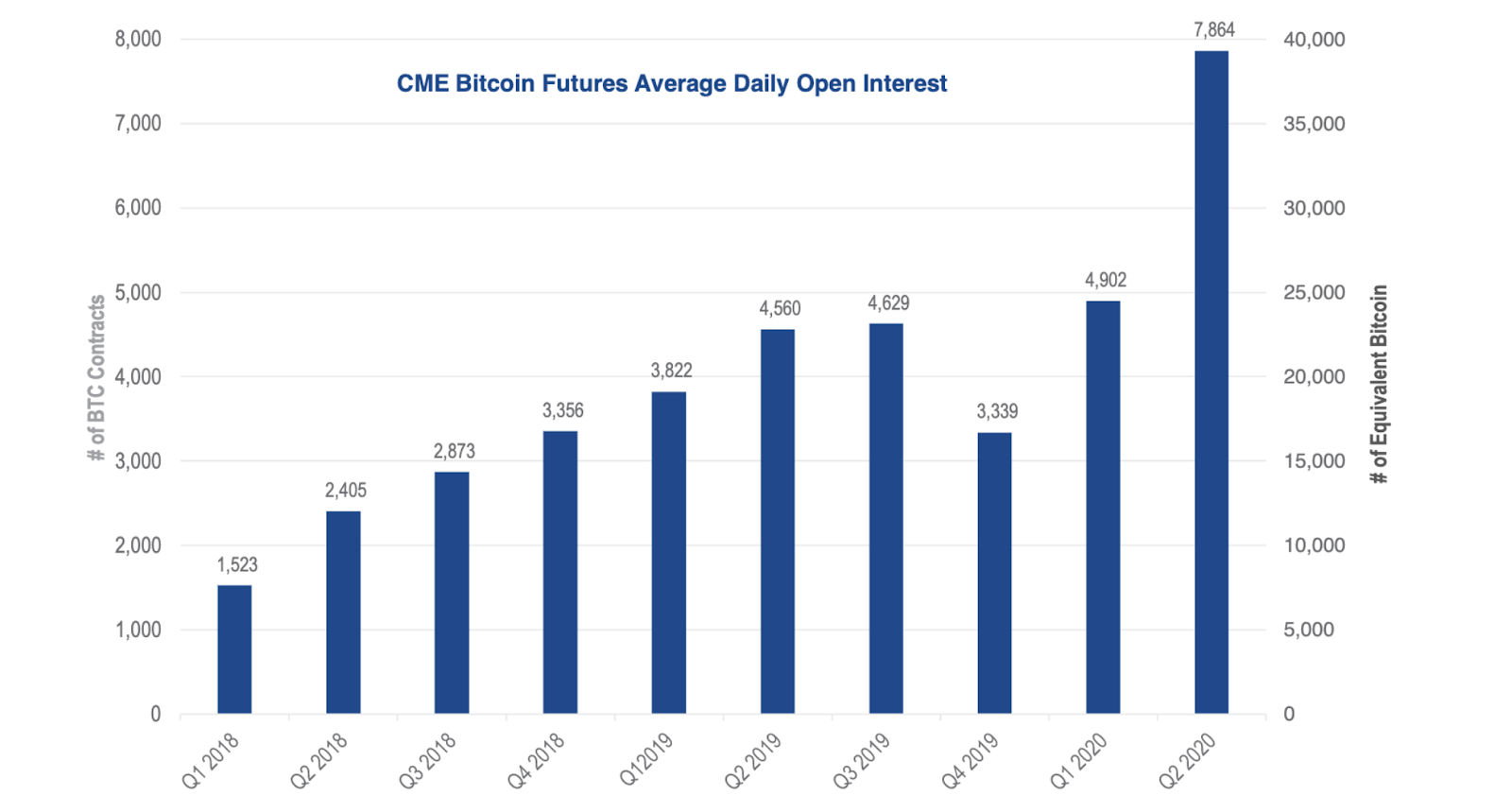

Avec l’émergence de marchés réglementés « futures », bitcoin a connu de nouveaux sommets historiques sur les intérêts ouverts pour le deuxième trimestre 2020. Cela a permis une exposition institutionnelle au cours du bitcoin avec des places de marché supplémentaires facilitant sa monétisation tout en améliorant sa liquidité. L’éminent gestionnaire de fonds spéculatifs Paul Tudor Jones a rendu publique sa position sur le bitcoin dans la publication sur la ²Grande Inflation Monétaire de 2020.

« Très souvent, la façon dont les marchés réagissent sera en contradiction avec vos priorités. Mais rappelez-vous, le P&L ( « pertes et profits ») gagne toujours à long terme. Dans cet esprit, dans un monde qui a soif de nouveaux actifs sûrs, Bitcoin pourrait jouer un rôle croissant. […] En fin de compte, la meilleure stratégie pour maximiser les profits est de posséder le cheval le plus rapide. Possédez simplement le meilleur interprète et ne vous mariez pas avec un côté intellectuel qui pourrait vous laisser pleurer dans la poussière de la performance, parce que vous pensiez que vous étiez plus intelligent que le marché. Si je suis obligé de pronostiquer, mon pari est que ce sera Bitcoin. » – Paul Tudor Jones

Le bitcoin peut être compris comme un pari asymétrique pour une allocation minimale dans un portefeuille diversifié à long terme. Au cours de sa durée de vie, le protocole a démontré un effet de réseau auto-renforcé, alimenté par ses détenteurs et des quantités substantielles de puissance de calcul assurant la sécurité de son grand livre distribué, et le rendant plus fiable pour ses investisseurs.

Lyn Alden, fondatrice de Lyn Alden Investment Strategy, a écrit un article détaillé sur la justification de l’allocation de capital en bitcoin en 2020, expliquant pourquoi les événements macroéconomiques actuels — combinés aux antécédents et au calendrier établis de bitcoin dans le durcissement monétaire programmé du protocole — créent potentiellement un scénario haussier pour les années à venir.

« À l’heure actuelle, je considère Bitcoin comme un pari asymétrique pour une petite partie d’un portefeuille diversifié, basé sur a) l’effet de réseau et la sécurité démontrés de Bitcoin, b) où nous sommes dans le cycle de réduction de moitié programmé de Bitcoin, et c) la macro inhabituelle en toile de fond qui favorise Bitcoin comme couverture potentielle. »

Fidelity Digital Assets, créé en 2019 par sa société mère, un gestionnaire d’actifs mondial avec des milliers de milliards de dollars sous gestion, a également publié une thèse d’investissement sur Bitcoin au cours de l’été 2020. Il souligne les bonnes propriétés du protocole, le légitimant en tant que réserve de valeur croissante pour les investisseurs à long terme. Leur public d’investisseurs, comprenant des fiduciaires, des fonds de pension, des fonds de dotation et d’autres gestionnaires d’investissement institutionnels, recherchent des produits d’investissement alternatifs pour se protéger contre les incertitudes actuelles du marché. Fidelity a récemment annoncé la création d’un fonds Bitcoin, dans les documents déposés auprès de la SEC plus tôt en 2020, démontrant la légitimité de bitcoin en tant qu’actif investissable.

Les gestionnaires de patrimoine ont des mandats d’investissement discrétionnaires qui peuvent être adaptés à leurs propres besoins et préférences, ce qui les incite à rester agiles et à rechercher de bonnes combinaisons risque/rendement pour leurs allocations de capital. L’investissement axé sur la valeur est une méthodologie qui peut optimiser l’utilisation du capital pour ce segment de gestionnaires d’actifs. Cependant, il devient évident que l’investissement axé sur la valeur peut être difficile à exécuter dans un environnement où l’assouplissement monétaire fausse les signaux de prix.

La panique Covid de mars 2020 a conduit à une immense création monétaire, augmentant le bilan de la Fed de 72% en moins de trois mois, et celui de la BCE de plus de 100% en 12 mois. Bitcoin et son durcissement monétaire intégré résolvent ce problème, en supprimant le risque de dépréciation de la devise pour les gestionnaires de portefeuille détenant des réserves de trésorerie.

Bitcoin est donc à ce jour fondamentalement sous-évalué en tant que placement d’épargne. Son principal modèle d’évaluation concerne son ratio stock-flux, qui est une mesure de la rareté dans le temps. Il y a en effet environ 18 868 162 BTC en circulation avec un flux annuel actuel de 327 974,4 BTC en 2021. Le ratio stock-flux du bitcoin se situe environ à 56, ce qui signifie qu’il faudrait 56 années de flux pour recréer son stock actuel. Le ratio stock-flux de l’or est à 59 environ. Plus le ratio est élevé, plus l’actif sous-jacent est rare. Le ratio stock-flux de bitcoin double tous les 4 ans. C’est une règle de son protocole informatique. Aucun actif n’a un ratio stock-flux supérieur à celui de l’or. Bitcoin sera amené à le dépasser et franchir la barre des 100 en 2024.

Le prix d’un bien monétaire est exclusivement lié à sa prime monétaire, dérivée de ses propriétés intrinsèques, telles que la rareté, la durabilité, la divisibilité, la portabilité, la fongibilité, la résistance à la censure et à la saisie. Il devient alors envisageable que la valeur de bitcoin soit évaluée comme la somme totale des primes monétaires accumulées par d’autres classes d’actifs avec de telles propriétés.

Ensemble, les monnaies fiduciaires, les obligations, les actions boursières, l’or, l’immobilier ou encore l’art, qui sont utilisés comme réserve de valeur, sont valorisés à plus de 100 000 milliards d’euros. Une grande partie de cette valorisation pourrait être absorbée par bitcoin qui remplit parfaitement bien la fonction de réserve de valeur. Jusqu’à présent, avec plus de 12 ans de données de marché, il semble que le ratio stock-flux de bitcoin soit fortement corrélé à son cours, avec un coefficient de 99,5%. Bien que le passé ne soit pas un indicateur de l’avenir, cette mesure statistiquement significative fournit un modèle de valorisation basé sur la rareté pour évaluer si bitcoin est correctement évalué par le marché.

Le paradoxe de Jevons explique que lorsqu’une technologie rend une ressource plus efficace, son taux d’utilisation aura tendance à augmenter étant donné son utilité. La monnaie étant l’autre moitié de toutes les transactions dans le monde, cet effet peut avoir un impact non-négligeable sur sa valorisation sur le marché, et influencer le pouvoir d’achat du bitcoin en tant que base monétaire et réseau de paiement. Bitcoin est le seul actif d’une rareté absolue et complètement apolitique. Bitcoin représente une opportunité pour les familles qui cherchent à diversifier leur portefeuille d’actions, d’obligations et d’investissements privés qui sont exposés à d’autres ensembles de risques auxquels bitcoin est agnostique.

L’intégrité du grand livre et la crédibilité de la politique monétaire de bitcoin sont toutes deux garanties par une base de code informatique pouvant être vérifiée par des millions de particuliers et d’entreprises. Bitcoin offre une grande fiabilité qui est plus que bienvenue dans une conjoncture économique tumultueuse. Ces propriétés peuvent être déterminantes pour les gestionnaires de patrimoine dans les affaires de protection, de préservation et de croissance du patrimoine afin de constituer un héritage durable résistant à l’épreuve du temps.

L’érosion du capital au cours des cycles économiques, alimentée par l’argent facile et l’expansion de la dette, n’est pas naturelle et nuit à l’utilisation productive du capital. Plusieurs milliers de milliards de dollars de capital détenu par les gestionnaires de patrimoine recherchent une sécurité à long terme pour pérenniser le patrimoine des familles fortunées. Bitcoin peut être l’ajout le plus raisonnable à un portefeuille diversifié, agissant comme une option de sortie ou une police d’assurance contre la grande inflation monétaire à laquelle nous assistons.

Les directeurs financiers d’entreprise ont réalisé que leurs liquidités étaient menacées et ont déjà fait passer bitcoin d’un actif spéculatif à un actif de réserve prudent. MicroStrategy, cotée en bourse sur le NASDAQ, a récemment acheté plus de 2 milliards de dollars de bitcoins, représentant la majorité de leurs réserves de liquidités aujourd’hui estimées à plus de 7 milliards de dollars.

Avec un horizon sur le long terme pour le déploiement du capital et l’agilité de professionnels indépendants, il semble que tout gestionnaire de patrimoine qui ne jette pas un regard critique sur bitcoin en tant qu’actif de diversification manque à son mandat principal : la préservation de patrimoine et la gestion de risque à long terme.

Les gestionnaires de patrimoine se rendront-ils compte que leurs portefeuilles sont à risque sans bitcoin comme couverture ? De nombreux risques restent à appréhender par ces gérants lorsqu’il s’agit de construire une position dans la durée. La meilleure exécution, des services de conservation, la fiscalité et la conformité aux réglementations en vigueur font partie des considérations essentielles.

Avec Dux Prime, nous fournissons un service d’exécution réglementé par l’Autorité des Marchés Financiers (AMF), sur mesure pour les clients fortunés et les gestionnaires de patrimoine qui recherchent des partenaires de confiance dans leur parcours bitcoin. Les familles et les personnes très fortunées ont des objectifs personnels et des profils de risque, mais il semble qu’elles aient toutes quelque chose en commun : elles ne peuvent plus se permettre d’ignorer le bitcoin. Contactez-nous pour en discuter en toute discrétion, sans engagement.

« Il serait peut-être logique d’en obtenir au cas où cela se reproduirait. Si suffisamment de gens pensent de la même manière, cela devient une prophétie auto-réalisatrice. » – Satoshi Nakamoto

A propos de l’auteur

Thibaud Maréchal est cofondateur et CEO de Dux Reserve, plateforme qui permet de réaliser des achats de BTC ponctuels ou récurrents, déposés directement dans un compte épargne Bitcoin. Dux Reserve est enregistré en tant que Prestataire de Services sur Actifs Numériques (PSAN) auprès de l’AMF.