Monnaie (Définition du dictionnaire Larousse) : Pièce de métal frappée par l’autorité souveraine pour servir à la mesure des valeurs, aux échanges, à l’épargne : monnaie d’or, d’argent, de cuivre. Tout instrument légal ayant les mêmes fonctions : monnaie de papier, monnaie de compte. L’emploi de l’expression « autorité souveraine » au singulier révèle déjà une idéologie sous-jacente : la nécessité supposée d’un monopole de la monnaie, c’est à dire d’une monnaie unique gérée par une seule institution (la banque centrale). Parler de LA monnaie au singulier affiche le même biais cognitif ou plutôt le même soutien, délibéré ou inconscient, au statu quo. Le pouvoir de la création monétaire, qualifié souvent de « régalien », n’implique

Topics:

Pierre Noizat considers the following as important:

This could be interesting, too:

Emmanuel (Parlons Bitcoin) writes Un code moral pour l’âge d’or, la règle Bitcoin

Bitcoin Schweiz News writes April-Boom an den Märkten: Warum Aktien und Bitcoin jetzt durchstarten

Bitcoin Schweiz News writes VanEck registriert ersten BNB-ETF in den USA – Nächster Meilenstein für Krypto-ETFs?

Fintechnews Switzerland writes Revolut Hits Milestone of One Million Users in Switzerland

Bitcoin Schweiz News writes US-Rezession als Bitcoin-Turbo? BlackRock überrascht mit kühner Prognose

Monnaie (Définition du dictionnaire Larousse) : Pièce de métal frappée par l’autorité souveraine pour servir à la mesure des valeurs, aux échanges, à l’épargne : monnaie d’or, d’argent, de cuivre. Tout instrument légal ayant les mêmes fonctions : monnaie de papier, monnaie de compte.

L’emploi de l’expression « autorité souveraine » au singulier révèle déjà une idéologie sous-jacente : la nécessité supposée d’un monopole de la monnaie, c’est à dire d’une monnaie unique gérée par une seule institution (la banque centrale). Parler de LA monnaie au singulier affiche le même biais cognitif ou plutôt le même soutien, délibéré ou inconscient, au statu quo. Le pouvoir de la création monétaire, qualifié souvent de « régalien », n’implique pourtant pas de monopole de facto.

Une monnaie répond fondamentalement au besoin d’ordre, en permettant d’attribuer une valeur numérique à la valeur, toute subjective, de chaque chose. Le besoin d’ordre traverse tout le spectre politique car il peut se traduire aussi bien par le besoin d’autorité que par l’anarchisme qui prône un ordre affranchi de tout pouvoir. Pour les plus sophistiqués ou les plus ambitieux d’entre nous, la monnaie doit contribuer à une forme d’harmonie, harmonie que Balzac voyait comme la poésie de l’ordre.

Autre définition : Une monnaie est une technologie permettant de dépenser demain une valeur dont nous disposons aujourd’hui.

On dit aussi que la monnaie est un consensus social mais ces deux définitions se rejoignent car le consensus se fait bien autour de l’usage d’une technologie, hier la fonte de métaux précieux, aujourd’hui des réseaux numériques.

Monnaie et énergie

J’ajouterai une définition inédite que m’ont inspirée Satoshi Nakamoto et certains scientifiques qui, avant l’invention de Bitcoin, avaient écrit sur le lien entre monnaie et énergie, entre autres Frederick Soddy, Thomas Wallace et, plus récemment, François Roddier.

Définition : Une monnaie est un système permettant d’échanger des stocks et des flux d’énergie sous forme de jetons physiques ou mathématiques.

Lorsqu’un salaire est payé, la monnaie représente l’énergie consacrée à un travail : la monnaie s’utilise alors comme une réserve d’énergie, que le salarié pourra dépenser dans le futur pour obtenir une quantité d’énergie équivalente en valeur (pas forcément en quantité), notamment sous forme d’un bien qui a lui-même nécessité de l’énergie pour être produit.

Plus généralement, une unité monétaire correspond à la « monétisation » (« tokenization » est le terme anglais, plus précis) d’une énergie (énergie = travail = puissance multipliée par le temps pendant laquelle elle est appliquée). La monnaie est utilisée pour payer un salaire en échange d’un travail (puissance déployée sur une période) ou pour acheter un objet, le prix de l’objet combinant son utilité (l’énergie qu’il va permettre de libérer) et le coût de l’énergie dépensée pour le concevoir, le produire, le distribuer.

Dans le cas d’un bien tangible ou intangible, on peut parler d’un stock d’énergie tandis que dans le cas d’un service, il s’agit d’un flux d’énergie : le travail qui est fourni dans l’exécution du service. La définition d’Aristote pour la monnaie suggérait déjà cette distinction : réserve de valeur (représentation d’un stock d’énergie) et moyen d’échange (représentation d’un flux d’énergie). Un système monétaire est donc une modélisation des flux et des réserves d’énergie qui s’échangent entre les humains. Pour que le système soit fonctionnel, la modélisation doit être consensuelle parmi les utilisateurs mais ce consentement peut être fabriqué ou éclairé.

Pour assurer un consensus, Bitcoin associe à chaque valeur monétaire une quantité d’énergie vérifiable, dépensée par les mineurs, c’est à dire les valideurs des transactions sur le réseau Bitcoin, jouant collectivement le rôle de tiers de confiance.

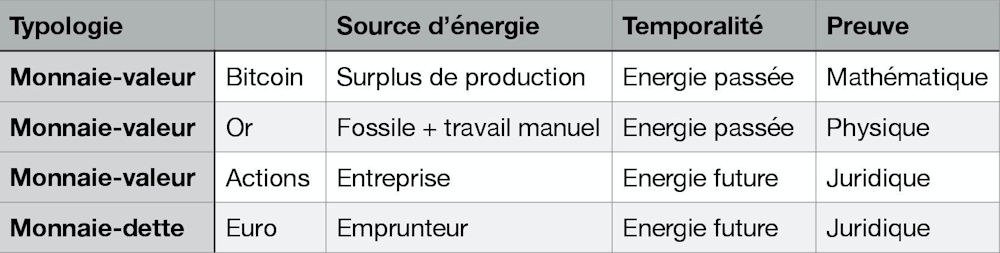

Bitcoin établit le lien entre monnaie et énergie en s’appuyant sur le principe de la preuve de travail qui combine les maths (cryptographie et théorie des jeux) et la physique (thermodynamique). On peut dire que Bitcoin, comme l’or, transfère de manière vérifiable une énergie passée, celle qui a servi à produire la pièce, dans le présent d’une transaction.

Dans le cas d’une monnaie traditionnelle comme l’euro, l’association entre la valeur monétaire et l’énergie échangée est assurée par le droit et non par les mathématiques. Le cadre juridique (notamment le code monétaire et financier et le statut des banques centrales) donne mandat aux banquiers centraux pour déterminer une politique monétaire associant une certaine quantité de monnaie « fiat » à la quantité d’énergie que les usagers ont besoin d’échanger. Un autre mécanisme connu de monétisation de l’énergie est à l’œuvre lorsqu’une société émet des actions. Les actions cotées et liquides constituent une forme de monnaie-valeur. Les sociétés du CAC40 ou les GAFAM utilisent couramment cette forme de monnaie centralisée pour racheter d’autres sociétés, concurrentes ou innovantes. Comme pour la monnaie-dette, sans preuve de travail, le lien entre une action cotée et l’énergie sous-jacente (l’énergie que représente la valeur de la société en question) est purement juridique. Une action, monnaie-valeur, transfère les profits futurs de la société dans le présent d’une transaction exactement comme la monnaie-dette transfère l’énergie future de l’emprunteur.

Les maîtres du temps

Dès lors qu’une énergie future est monétisée, la spéculation joue un rôle central.

La spéculation est par nature la manifestation d’une vision du futur. Nous spéculons tous, constamment, mais sur des objets de spéculation différents, avec des horizons de temps différents.

Lorsqu’un épargnant, que nous supposerons suffisamment informé, préfère placer son argent sur un livret A plutôt que sur Bitcoin, il spécule sur une baisse du Bitcoin (vous m’accorderez que le rendement du livret A est considéré comme négligeable dans ce raisonnement).

Deux déterminants principaux orientent sa décision : la perception du risque et la préférence temporelle.

Que se passe-t-il lorsqu’une énergie future est monétisée ? Un nouvel objet de spéculation a été créé : cette énergie future sera-t-elle effectivement délivrée par le promettant (emprunteur d’une dette nouvelle ou société émettrice de ses actions nouvelles) ?

Pour paraphraser une citation fameuse d’Einstein, il y a deux façons de voir le monde qui déterminent notre perception du risque : soit considérer que rien n’arrive par miracle, soit considérer que tout arrive par miracle.

Aujourd’hui, il est facile de constater que la valeur des actions Google a été multipliée par 10 000 en 23 ans, passant de 10 millions de dollars en 1998 à près de 100 milliards en 2021. Mais ceux qui dénoncent la « spéculation » n’auraient sans doute jamais misé un kopeck sur une action Google en 1998.

Décentralisation et stabilité des prix

Contrairement aux systèmes monétaires centralisés, Bitcoin est un système autonome qui n’intègre pas de mécanisme pour ajuster sa quantité de monnaie circulante mais lui fixe une maximum définitif (21 millions de bitcoins). C’est pourquoi, à mesure que la quantité d’énergie échangée entre les utilisateurs augmente, la valeur représentée par un bitcoin augmente, par la loi de l’offre et de la demande, dans les mêmes proportions. A l’inverse, les banques centrales ont pour mandat d’assurer une stabilité des prix exprimés en monnaie « fiat » et doivent donc ajuster continûment la quantité de monnaie « fiat » circulante. La monnaie « fiat » est un exemple de « stablecoin », c’est à dire un système monétaire conçu pour assurer la stabilité des prix moyens d’un certain panier de consommation. Si ce panier contient de l’énergie comme le prix de x Joules d’électricité, il existe une sorte de cours officiel pour l’énergie qui peut diverger du véritable prix de marché pour l’énergie. Le prix moyen payé par les mineurs Bitcoin se rapproche d’un prix plancher planétaire car ils sont collectivement incités à consommer l’électricité la moins chère dans un processus d’arbitrage géographique et réglementaire.

Aristote au secours des banquiers centraux

Terminons cet inventaire des définitions du mot monnaie par celle, attribuée à Aristote, qui donne au mot monnaie son statut d’anti-concept : « une monnaie est un système remplissant trois fonctions, moyen d’échange, réserve de valeur et unité de compte ».

Remarquons que les trois fonctions distinguées dans cette définition ne sont pas indépendantes. L’usage en tant que réserve de valeur ne peut se prolonger au-delà de l’obsolescence du moyen d’échange, quand une monnaie n’est pas ou n’est plus acceptée au moment où on souhaite la dépenser.

L’usage en tant que moyen d’échange est en fait conditionné par la liquidité. En effet, dans un environnement numérique, une monnaie A envoyée par l’acheteur peut s’échanger instantanément contre la monnaie B du vendeur, tant que le marché des échanges entre A et B est liquide. On parle d’un échange dans « l’instant de raison » de la transaction. Par exemple, Bitcoin peut tout à fait être utilisé comme moyen d’échange, malgré sa volatilité, car la liquidité des marchés Bitcoin/Euro est largement suffisante. Dans l’usage en tant qu’unité de compte, il est préférable que la monnaie en question conserve sa valeur au moins pendant la période comptable.

Mais cette troisième fonction attribuée à la monnaie selon Aristote, l’unité de compte, est plus discutable car elle sous-entend l’exclusivité. Si une monnaie est utilisée comme unité de compte exclusive, elle bénéficie d’un avantage déterminant sur les autres et conduit assez naturellement au monopole monétaire. La fonction d’unité de compte non exclusive ouvre le champ des possibles à d’autres mesures qui s’éloignent de l’objectif dévolu à une unité de compte exclusive, à savoir la stabilité des prix exprimés dans cette unité.

En d’autres termes, dans une environnement numérique, l’unité de compte monopolistique pourrait faire place à une pluralité de comptes. Une entreprise pourrait ainsi publier des comptes florissant en euros et désastreux en empreinte carbone ou l’inverse. La pluralité des monnaies et des comptes est le préalable à une gouvernance d’entreprise responsable et à des politiques publiques éclairées.

L’usage en tant qu’unité de compte est aussi vulnérable à l’usure du temps ou à la volatilité des cours et des taux de change. Un « stablecoin » est optimisé pour remplir cette fonction dans une définition tautologique qui associe en réalité trois systèmes, monétaire, comptable et fiscal, pour former un référentiel unique.

Rappelons la loi de Gresham : en tant que moyen d’échange, la mauvaise monnaie chasse la bonne. Si une monnaie a tendance à perdre de sa valeur par rapport à une autre, les porteurs vont vouloir s’en débarrasser en l’utilisant pour leurs achats et garderont la meilleure monnaie, réserve de valeur.

L’histoire de l’or illustre bien la dynamique des trois fonctions : autrefois unité de compte et moyen d’échange, le métal jaune s’est mué en réserve de valeur, cédant le terrain des moyens d’échange à la monnaie papier. A l’inverse, Bitcoin, aujourd’hui réserve de valeur, pourrait s’utiliser aussi de plus en plus comme réseau de paiement planétaire.

Le problème de la définition aristotélicienne est la fonction d’unité de compte, qui la rend normative, la comptabilité servant de base à la fiscalité. En privilégiant explicitement un stablecoin de préférence à toute autre forme de monnaie, elle désigne implicitement une monnaie reconnue par une autorité fiscale. On est donc pas loin de la définition de l’euro : c’est bien pour ça qu’on observe les banquiers centraux nous ressortir systématiquement ce bon Aristote pour définir la monnaie à leur façon.

Monnaie-dette et monnaie-valeur

Le peuple n’est pas invité aux débats sur les systèmes monétaires car les puissants ne veulent pas ouvrir la boîte de Pandore en éduquant le public au fonctionnement de la monnaie-dette. Les débats ne sont donc pas démocratiques mais épistocratiques, c’est à dire réservés aux experts, auto-proclamés et co-optés, dans le « cercle de la raison » défini par Alain Minc. Confidentiels, ils se règlent, ironie de l’histoire, à Davos, sur la Montagne magique de Thomas Mann.

L’expression « monnaie-dette » désigne un mode de création monétaire dans lequel une quantité de monnaie circulante supplémentaire peut être émise par un crédit accordé à un utilisateur. Comment s’opère ce tour de passe-passe ?

D’une part l’établissement de crédit, c’est à dire la banque en langage courant, inscrit le montant du prêt à son actif car l’emprunteur a signé un contrat par lequel il s’engage à rembourser la banque dans un certain délai.

D’autre part la banque inscrit le montant du prêt au compte de l’emprunteur, signifiant qu’elle aussi lui doit ce montant mais sans délai : l’emprunteur peut le dépenser immédiatement. Ce montant figure donc au passif de la banque.

Le bilan de la banque reste équilibré (actif = passif) mais a augmenté du montant du prêt.

Une quantité de monnaie supplémentaire a été ainsi créée par ce jeu d’écriture comptable, comme par magie. Elle peut circuler dans l’économie car l’emprunteur peut disposer librement de la monnaie sur son compte.

Chaque remboursement correspond ensuite à une destruction de monnaie. La monnaie-dette est parfois appelée aussi monnaie élastique car il n’y a pas de limite à la quantité de monnaie qui peut être créée. Les besoins de financement règlent le flux des prêts et de leur remboursements, c’est à dire la quantité de monnaie-dette en circulation. A l’inverse, l’or et Bitcoin se rangent dans la catégorie des monnaies inélastiques dont la quantité maximale varie peu (l’or) ou pas du tout (Bitcoin).

La monnaie-valeur se définit comme une technologie où, contrairement à la monnaie-dette, les jetons de valeur qui sont échangés ne représentent pas une dette mais la propriété d’une énergie sous-jacente. Dans le cas particulier de Bitcoin ou des monnaies métalliques (or, argent), l’énergie sous-jacente correspond à la preuve de travail, c’est à dire l’énergie dépensée pour produire une pièce qui se retrouve dans sa valeur d’usage (réserve de valeur et moyen d’échange).

Dans le cas général, un jeton de monnaie-valeur peut aussi représenter une action d’un société ou une part de la propriété d’un bien. Son émission doit alors être assortie d’un contrat ou cadre juridique liant le jeton à une action ou un titre de propriété. Ce lien juridique doit s’appuyer sur une entité juridique qui devient alors un point de contrôle centralisé. La décentralisation de Bitcoin provient du fait que sa valeur, comme celle d’une monnaie métallique, s’affranchit du besoin de ce lien juridique.

La décentralisation permet de réduire les privilèges économiques des intermédiaires traditionnels (banques, assurances) : barrières à l’entrée, transfert des risques et accès prioritaire aux financements.

Dans une monnaie centralisée, un lien juridique est établi entre le jeton et l’énergie sous-jacente. L’entité portant ce contrat peut être l’Etat (monnaie-dette) ou une société privée (actions comme monnaie-valeur).

Dans une monnaie décentralisée, en l’absence d’une entité juridique identifiant clairement un émetteur, ce lien ne peut être vérifié que par une preuve de travail physique (or) ou mathématique (Bitcoin). De manière générale, la monnaie-valeur est inélastique car le sous-jacent (or, bitcoin, immobilier, bénéfices futurs d’une société, etc) ne peut pas être ajusté rapidement et arbitrairement pour répondre à une variation de la demande.

Un monopole de la monnaie ?

Si une distinction existe, selon certains, entre secte et religion, est-il une frontière entre monnaie émergente et monnaie institutionnelle ? Cours légal ? Obligation de l’accepter ? Obligation de l’utiliser pour payer ses impôts ? Adoption de masse ? Masse critique ? Liquidité ?

En distribuant la création monétaire prioritairement aux banques et aux détenteurs d’actifs financiers plutôt qu’aux acteurs économiques non financiers, un monopole de la monnaie-dette introduit une distorsion dans la formation des prix et dans l’accès aux opportunités économiques. Il alimente ainsi des filières qui seraient objectivement jugées intenables ou nocives du point de vue social, environnemental ou économique. Les acteurs économiques doivent pouvoir choisir librement la monnaie qu’ils utilisent au même titre qu’ils doivent pouvoir voter librement.

Les monnaies sont les bulletins de vote du véritable premier tour des élections, celui de la sélection des candidats. Pour s’en convaincre, il suffit de voir comment les partis s’endettent pour financer leurs campagnes électorales : ce sont bien les banquiers qui choisissent qui financer et à quelle hauteur.

Les monnaies traditionnelles sont définies géographiquement et politiquement dans un cadre historique en décalage croissant avec la topologie des réseaux où circulent aujourd’hui les valeurs économiques. En un mot, elles sont frappées d’obsolescence technologique alors que les exigences de performance attendues d’un système monétaire, quel qu’il soit, augmentent dans toutes leurs dimensions sociales et économiques. Cette obsolescence est aggravée par l’architecture du réseau que constitue une monnaie traditionnelle, avec un master node statufié dans son rôle (la banque centrale) et des noeuds (les banques commerciales) peu agiles car engoncés dans de multiples contraintes réglementaires.

Les trois fonctions énoncées par Aristote ne se retrouvent pas uniquement dans une monnaie monopolistique. L’utilisation d’une monnaie peut correspondre à l’optimal d’une des trois fonctions.

Ainsi, un « stablecoin » est optimal en tant qu’unité de compte car il est conçu spécifiquement pour remplir cette fonction.

Bitcoin est optimal comme étalon monétaire et réserve de valeur. La fonction de moyen d’échange peut être remplie indifféremment par un stablecoin ou par Bitcoin dès lors que l’un et l’autre sont suffisamment liquides, c’est à dire peuvent être échangés l’un contre l’autre dans l’instant de raison d’une transaction.

En réalité, dans un contexte numérique, c’est à dire intermédié par des machines et du code, la fonction de moyen d’échange dépend uniquement de la liquidité des jetons sur un réseau d’acceptation.

Les deux catégories de monnaie, monnaie-valeur et monnaie-dette, que nous avons définies doivent pouvoir coexister afin de créer une concurrence entre les monnaies pour les gens au lieu d’une concurrence entre les gens pour la monnaie. On aura alors non pas une économie mais des économies entrecroisées pour davantage de résilience et de justice sociale.

(3) Environ 140 milliards d’euros chaque année, représentant les profits des banques françaises, après paiement des dépenses liées à un train de vie très supérieur à la moyenne du secteur tertiaire. Le PNB est du même ordre de grandeur que la collecte de la TVA par l’état.

A propos de l’auteur

Pierre Noizat, pionnier français du bitcoin et des blockchains, a cofondé les exchanges Paymium et Blockchain.io dont il est le CEO. Conférencier, il est également l’auteur de plusieurs livres sur le sujet, dont Bitcoin, mode d’emploi paru en janvier 2015, et du blog e-ducat.fr consacré aux monnaies numériques décentralisées.

Cet article a été publié initialement le 28 mars 2021 sur e-ducat.fr sous la licence Creative Commons Paternité – Partage à l’Identique 2.0 France.