Der Trend zur Nutzung von Online-Kanälen beim Kontakt mit Versicherungen hält in der Schweiz an. Skepsis überwiegt beim Einsatz von Künstlicher Intelligenz (KI), wie aus der dritten Ausgabe des „Swiss Insurance Monitors“ der Universität Luzern hervorgeht. Der „Swiss Insurance Monitor 2023“ ist eine vom Institut für Marketing und Analytics (IMA) der Universität Luzern jährlich durchgeführte Studie zur Kundenperspektive in der Versicherungsbranche. Die für die Schweiz repräsentative Befragung wurde in Kooperation mit dem VDVS – Verband Digitalversicherung Schweiz, der elaboratum suisse GmbH, FinanceScout24 (SMG Swiss Marketplace Group AG) sowie einem Konsortium aus Versicherungsunternehmen, Krankenversicherungen und Dienstleistern durchgeführt. Online- gegenüber Offline-Interaktion Bei der

Topics:

Bitcoin Schweiz News considers the following as important: elaboratum suisse GmbH, FinanceScout24, Institut für Marketing und Analytics, Schweiz, SMG Swiss Marketplace Group AG, Smile, Swiss Insurance Monitor 2023, Universität Luzern, Versicherung

This could be interesting, too:

Bitcoin Schweiz News writes Droht der Schweiz das Finanz-Aus? Warum CBDCs und das Ende des Bankgeheimnisses alles verändern könnten

Christian Mäder writes Bitcoin Initiative: A Revolutionary Proposal for Switzerland

Bitcoin Schweiz News writes Bitcoin-Initiative Schweiz: Webseite des Komittees live!

Bitcoin Schweiz News writes Federal Council strengthens Switzerland as a blockchain location

Der Trend zur Nutzung von Online-Kanälen beim Kontakt mit Versicherungen hält in der Schweiz an. Skepsis überwiegt beim Einsatz von Künstlicher Intelligenz (KI), wie aus der dritten Ausgabe des „Swiss Insurance Monitors“ der Universität Luzern hervorgeht.

Der „Swiss Insurance Monitor 2023“ ist eine vom Institut für Marketing und Analytics (IMA) der Universität Luzern jährlich durchgeführte Studie zur Kundenperspektive in der Versicherungsbranche. Die für die Schweiz repräsentative Befragung wurde in Kooperation mit dem VDVS – Verband Digitalversicherung Schweiz, der elaboratum suisse GmbH, FinanceScout24 (SMG Swiss Marketplace Group AG) sowie einem Konsortium aus Versicherungsunternehmen, Krankenversicherungen und Dienstleistern durchgeführt.

Online- gegenüber Offline-Interaktion

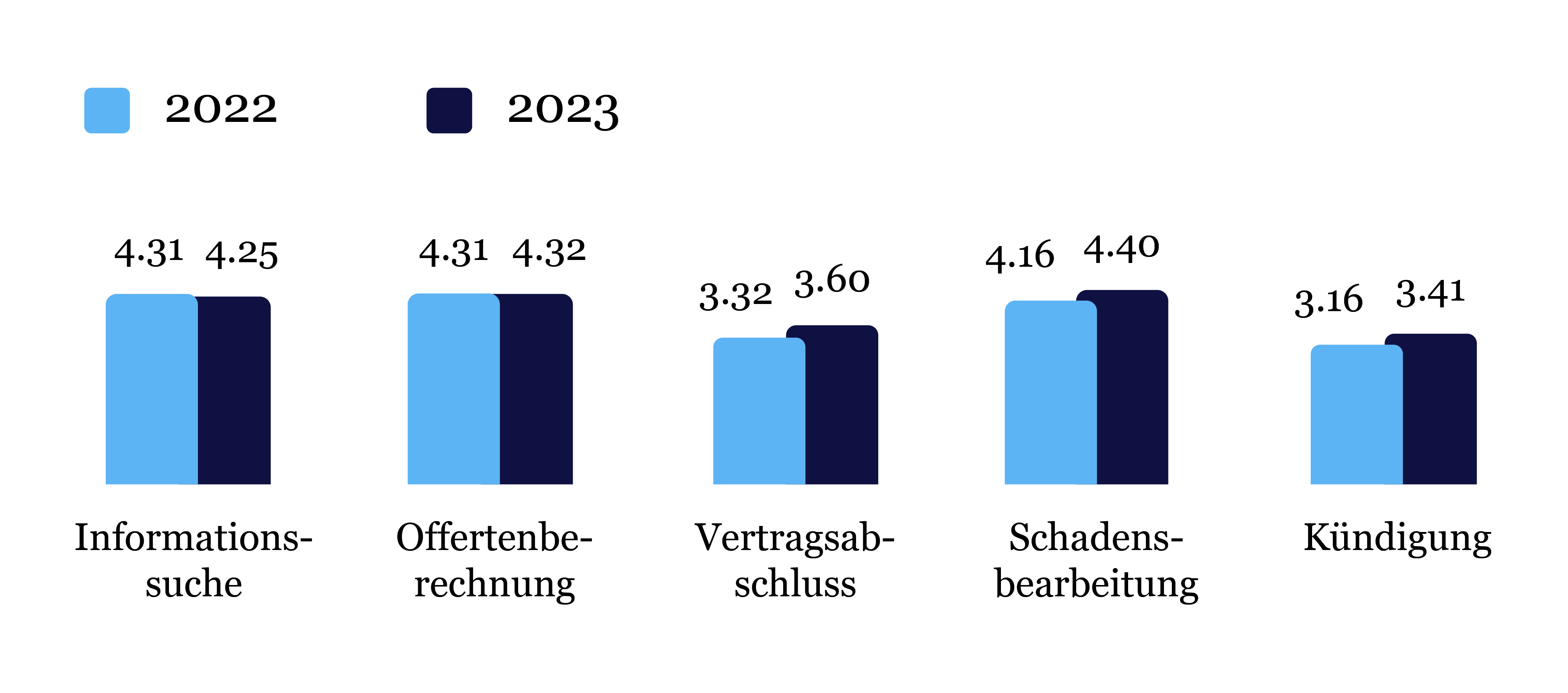

Bei der Informationssuche nach Versicherungen sowie bei der Berechnung von Offerten zieht die in der Schweiz lebende Bevölkerung eher den Online-Kanal vor, wobei insbesondere die Nutzung unabhängiger Vergleichsportale, aber auch die Nutzung von Versicherungswebseiten zunimmt. Trotzdem werden für die Berechnung von Offerten am häufigsten Kundenberaterinnen und Kundenberater herangezogen.

Bei der Informationssuche nach Versicherungen sowie bei der Berechnung von Offerten zieht die in der Schweiz lebende Bevölkerung eher den Online-Kanal vor, wobei insbesondere die Nutzung unabhängiger Vergleichsportale, aber auch die Nutzung von Versicherungswebseiten zunimmt. Trotzdem werden für die Berechnung von Offerten am häufigsten Kundenberaterinnen und Kundenberater herangezogen.

Der Trend, Versicherungsvorgänge online zu erledigen, wird auch bei der Schadensbearbeitung ersichtlich. Geht es jedoch um anderweitige vertragsbezogene Versicherungsvorgänge, also Abschluss und Kündigung eines Vertrags, werden Offline-Kanäle eher bevorzugt. Trotzdem zeigt sich bei Versicherungskundinnen und -kunden, die neuen Technologien gegenüber aufgeschlossen sind und auch bei den Vertragsabschlüssen eine leichte Präferenz für die Online-Kanäle. Ein ähnliches Bild ergibt sich für Personen, die eher in städtischen Regionen wohnhaft sind oder jüngeren Altersgruppen angehören.

Unabhängig von der Präferenz für die Art und Weise, mit der mit Versicherungen interagiert wird, haben Kundinnen und Kunden beim Erledigen der meisten Versicherungsanliegen eine leichte Präferenz für den direkten persönlichen Kontakt (z. B. über Telefon, E-Mail oder persönlich) verglichen mit Möglichkeiten ohne direkten persönlichen Kontakt (z. B. Kundenportal oder Versicherungs-App). So schätzen Kundinnen und Kunden auch ihre Kundenberaterinnen und -berater bei Versicherungen und Krankenversicherungen sehr. 80 % der Befragten geben an, dass sie mit diesen zufrieden sind und attestieren ihnen eine gute Erreichbarkeit sowie eine angemessene Häufigkeit der Kontaktaufnahme.

Potentiale und Herausforderungen in der Versicherungsbranche

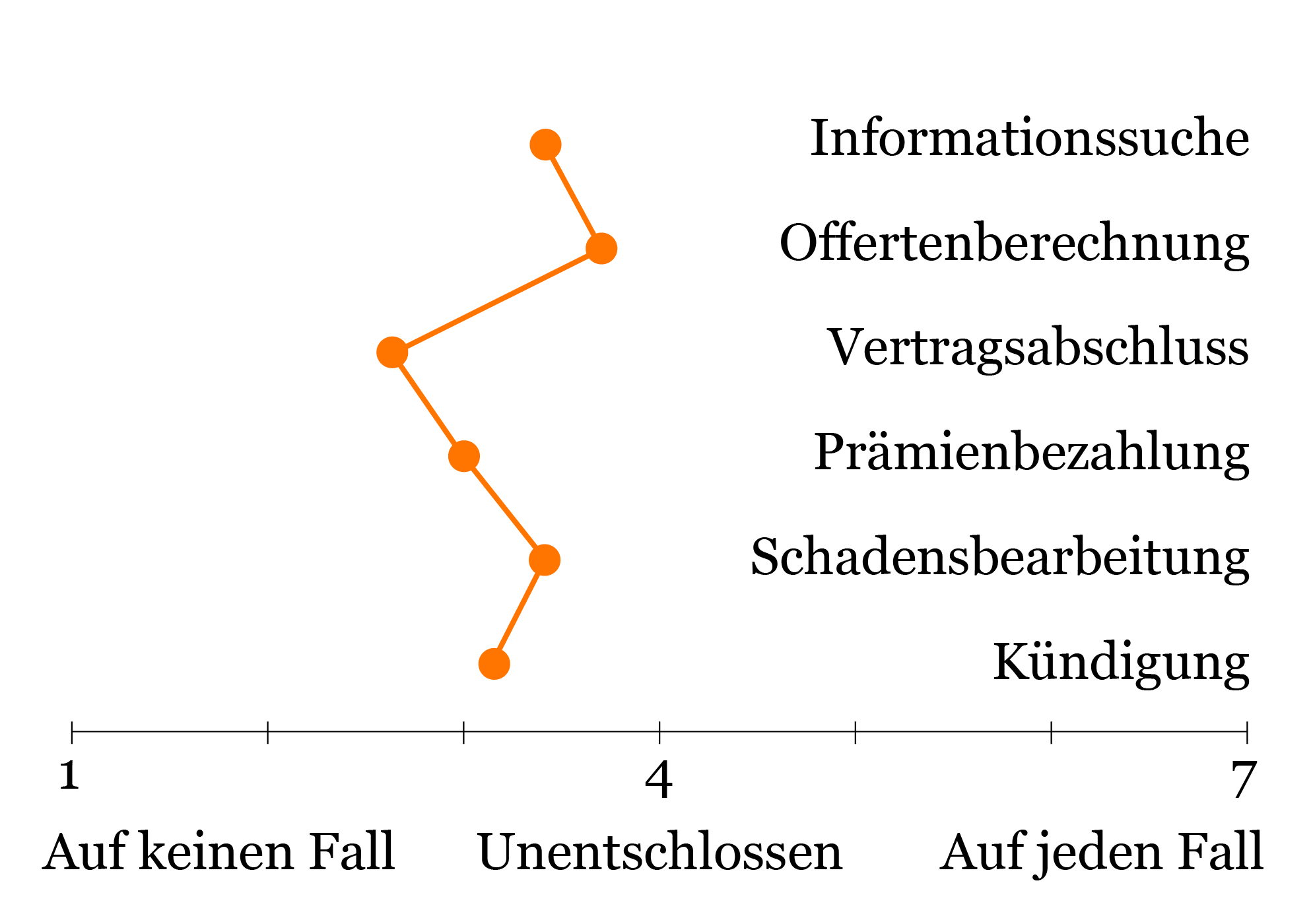

Wie zuvor bereits festgestellt, wollen die Befragten, mit Versicherungen eher online interagieren: Mehr als 50 % der Kundinnen und Kunden können sich vorstellen, zukünftig Versicherungsanliegen ausschliesslich digital zu unterschreiben. Neben der Online-Interaktion wünschen sich 41 % der Befragten die Möglichkeit zur Online-Simulation von Schadensfällen sowie 61 % der Befragten den Online-Abgleich von neuen und bestehenden Verträgen.

Kundinnen und Kunden sind unentschlossen, ob weitere persönliche Informationen wie Alter, Bildung oder Geschlecht bei der Prämienberechnung mit einfliessen sollen. Gehen jedoch Prämienreduktionen damit einher, so steigt der Anteil, dem Kundinnen und Kunden gegenüber positiv gestimmt sind, von etwa 40 % auf knapp 60 % an. Ähnliches Verhalten ist bei der Interaktion mit Kundenberaterinnen und Kundenberatern zu erwarten. In Bezug auf die Interaktion mit Kundenberaterinnen und Kundenberatern sind die Befragten weniger bereit für einen verstärkten Kontakt höhere Prämien zu bezahlen – ganz im Gegenteil: Sie würden den Kontakt sogar einschränken, wenn damit Prämienreduktionen einhergingen.

Jedoch stehen nicht alle neuen Technologien hoch im Kurs. Eine Video-Telefonberatung wird bei Sachversicherungen und Krankenversicherungen hingegen nur von etwa 25 % der Befragten gewünscht. Darüber hinaus sind Versicherungskundinnen und -kunden weniger bereit, künstliche Intelligenz bei der Klärung von Versicherungsanliegen mit einzubeziehen – selbst dann, wenn künstliche Intelligenz Servicemitarbeiterinnen und -mitarbeitern unterstützend zur Seite steht. Das Vertrauen in Servicemitarbeiterinnen und -mitarbeiter überwiegt insofern, als dass die Befragten bei diesen eher ein zufriedenstellendes Ergebnis erwarten.

Versicherungsthemen: Interesse und Informationsstand

Das Interesse der in der Schweiz lebenden Bevölkerung an Versicherungsthemen bleibt im Vergleich zum Vorjahr unverändert. Es zeigen sich jedoch Unterschiede im Informationsstand bei

Das Interesse der in der Schweiz lebenden Bevölkerung an Versicherungsthemen bleibt im Vergleich zum Vorjahr unverändert. Es zeigen sich jedoch Unterschiede im Informationsstand bei

Versicherungsthemen: Während Versicherte bei Krankenversicherungen im Allgemeinen gut über die Leistungsabdeckung informiert sind und Bedenken hinsichtlich des Versicherungsschutzes geringer sind, besteht bei Sachversicherungen Nachholbedarf.

Im 12-monatigen Betrachtungszeitraum der Studie suchten mehr Personen nach Informationen zu neuen oder alternativen Versicherungsangeboten und schlossen häufiger Verträge ab, verglichen mit dem Swiss Insurance Monitor von 2022. Das verstärkte Engagement und Interesse könnten zum Beispiel durch einen leichten Anstieg der Versicherungsprämien bei Sachversicherungen und Krankenversicherungen aber auch anderweitigen externen Umständen erklärbar sein. Mehr als 80 % der Befragten bei Krankenversicherungen und 64 % bei Sachversicherungen geben an, dass sich ihre Versicherungsprämien in den letzten 12 Monaten zumindest leicht erhöht haben. Ob aufgrund dessen Versicherungen gewechselt werden, lässt sich nicht sagen. Nichtsdestotrotz besteht offenbar Nachholbedarf bei der externen Kommunikation von Preiserhöhungen, da Kundinnen und Kunden Gründe für die wahrgenommenen Erhöhungen weniger nachvollziehen können.

Nachhaltigkeit im Versicherungsumfeld

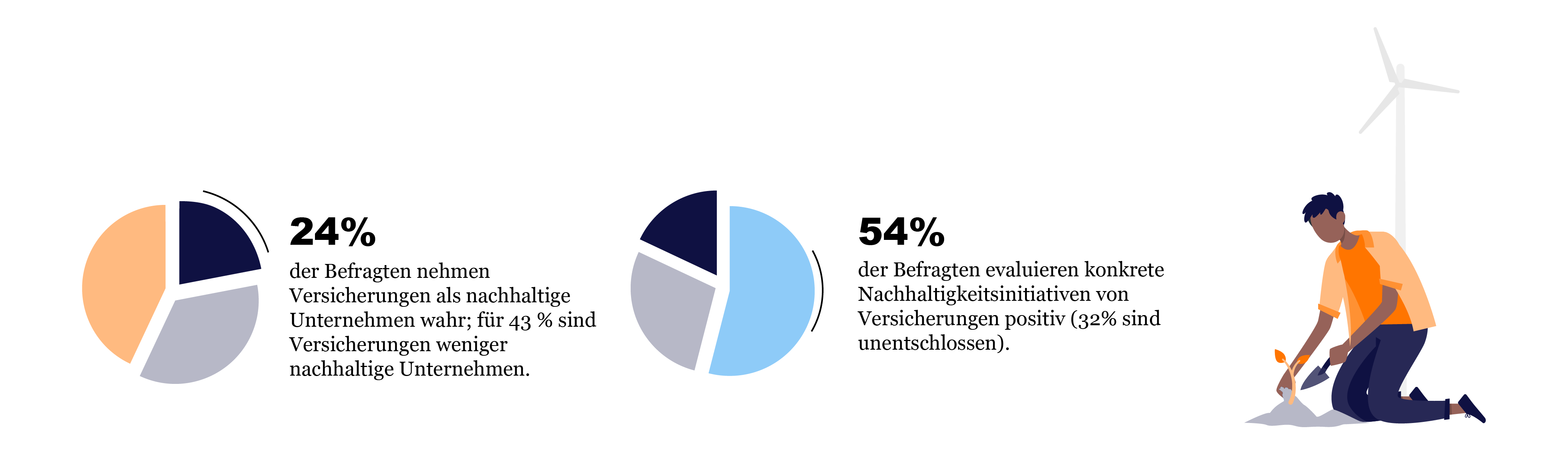

Das Thema Nachhaltigkeit hält auch im Versicherungsumfeld Einzug. Versicherungskundinnen und -kunden schätzen Massnahmen auf dem Gebiet der Nachhaltigkeit, welche von Versicherungs-unternehmen ergriffen werden, und bewerten diese überwiegend positiv. Gleichzeitig werden Versicherung als Institutionen selbst meist aber weniger mit Nachhaltigkeit assoziiert. Versicherungen haben jedoch die Möglichkeit, Nachhaltigkeit für Kundinnen und Kunden erlebbar zu machen – zum Beispiel durch den vermehrten Einsatz digitaler Technologien, die Förderung nachhaltiger Standards in Partnerfirmen-Lieferketten und Schulungen von Mitarbeiterinnen und Mitarbeitern zu nachhaltigem Verhalten.

Das Thema Nachhaltigkeit hält auch im Versicherungsumfeld Einzug. Versicherungskundinnen und -kunden schätzen Massnahmen auf dem Gebiet der Nachhaltigkeit, welche von Versicherungs-unternehmen ergriffen werden, und bewerten diese überwiegend positiv. Gleichzeitig werden Versicherung als Institutionen selbst meist aber weniger mit Nachhaltigkeit assoziiert. Versicherungen haben jedoch die Möglichkeit, Nachhaltigkeit für Kundinnen und Kunden erlebbar zu machen – zum Beispiel durch den vermehrten Einsatz digitaler Technologien, die Förderung nachhaltiger Standards in Partnerfirmen-Lieferketten und Schulungen von Mitarbeiterinnen und Mitarbeitern zu nachhaltigem Verhalten.

Vollständiger Studienbericht

Der vollständige Studienbericht enthält auf 84 Seiten umfassende Analysen zur aktuellen Lage der Versicherungsbranche in der Schweiz und bietet tiefergehende Einblicke in das Konsumentenverhalten sowie in die sich ständig ändernden Trends auf dem schweizerischen Versicherungsmarkt. Für weiterführende Erkenntnisse berücksichtigt die Studie an ausgewählten Stellen Subgruppenanalysen. Beispielsweise erfolgt die Unterteilung in Altersgruppen oder Kundencharakteristika (z. B. „Offenheit gegenüber neuen Technologien“ oder „Bedürfnis nach Einfachheit“ [engl. Convenience]).

Der vollständige Studienbericht kann auf der Webseite Swiss Consumer Studies bestellt werden. Auf der Webseite sind zudem einzelne ausgewählte Ergebnisse im PDF-Format frei erhältlich.

Studienhintergrund

Die Datengrundlage des Swiss Insurance Monitors ist eine für die Schweiz repräsentative Online-Umfrage unter 1’026 in der Schweiz lebenden Personen. Die Erhebung fand zwischen dem 24. Juli und 10. August 2023 in Zusammenarbeit mit LINK statt. Der „Swiss Insurance Monitor“ ist Teil der Swiss Consumer Studies des Instituts für Marketing und Analytics der Universität Luzern. In den Swiss Consumer Studies werden in regelmässigen Abständen Studien zu aktuellen Themen des digitalen Konsumentenverhaltens und des digitalen Marketings veröffentlicht.